IMMOBILIEN AKTUELL hat sich die einzelnen Quartalsberichte angesehen und die wichtigsten Informationen zu den Assetklassen Office, Hotel, Retail, Gesundheit, Industrie & Logistik zusammengestellt.

Büro: Bürovermietungsmarkt hält Kurs

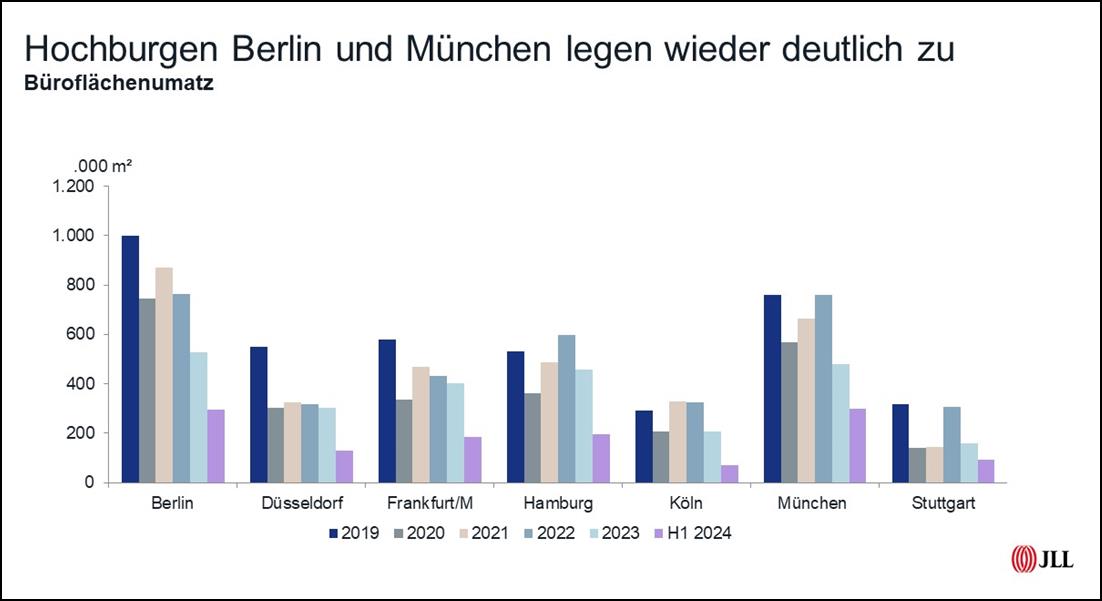

Die nach dem ersten Quartal 2024 vielversprechenden Zeichen einer Belebung haben sich zum Halbjahr bestätigt. Mit rund 1,27 Millionen Quadratmetern legte der Flächenumsatz im Vergleich zum Vorjahr um mehr als neun Prozent zu. Auf dieser Basis bleibt JLL bei seiner Prognose für das Gesamtjahr von insgesamt 2,7 Millionen Quadratmetern und einem Plus von sechs Prozent. Dieses Ergebnis kann als Zeichen des nach wie vor recht starken und robusten Arbeitsmarktes gesehen werden. Zwar wollen Unternehmen in Deutschland laut dem ifo-Institut grundsätzlich weniger Personal einstellen und auch das ifo-Beschäftigungsbarometer sank im Juni leicht um 0,4 Punkte auf 95,9 Punkte. Dennoch bezieht sich diese kleine Delle eher auf die Industrie und den Handel, wo der derzeitige Auftragsmangel viele Unternehmen davon abhält, Personal aufzubauen. Auch offene Stellen werden tendenziell nicht nachbesetzt.

In der Tendenz sind die Gesuche dieser Unternehmen häufig eher kleinteilig. Das lässt sich auch aus der Abschlussstatistik des ersten Halbjahres am Vermietungsmarkt nachvollziehen. In allen Hochburgen wird das Umsatzergebnis in erster Linie durch kleine und mittlere Flächeneinheiten gespeist. Größere Abschlüsse jenseits von 5.000 Quadratmetern sind die Ausnahme. Es befinden sich allerdings aktuelle Gesuche auch größerer Flächen unter anderem von Banken und Unternehmensberatungen im Markt, die in den nächsten Quartalen in konkreten Anmietungen münden können.

Dr. Konstantin Kortmann, Country Leader JLL Germany und Head of Markets: „Der Trend zeigt auf dem Bürovermietungsmarkt wieder in die richtige Richtung. Zu einer kompletten Erholung fehlen aber noch die Großanmietungen, die dem Flächenumsatz zum signifikanten Sprung nach vorne verhelfen. Hier wirkt sich aktuell die Zurückhaltung der Unternehmen bei den Gesuchen vor allem im vergangenen Jahr aus. Die Anfragen nach Großflächen kommen jetzt wieder zurück und werden sich in der zweiten Jahreshälfte auch in den Zahlen niederschlagen. Allerdings wird es auch hier deutliche Unterschiede zwischen den deutschen Immobilienmetropolen geben.“

München mit bestem Bürovermietungsmarkt

Im ersten Halbjahr 2024 wurde auf dem Münchner Bürovermietungsmarkt ein Flächenumsatz von 299.300 Quadratmetern erzielt. Das ist nicht nur eine Steigerung von 21 Prozent im Vergleich zum Vorjahreszeitraum, sondern auch der höchste Umsatz unter den sieben Immobilienhochburgen. Auch der Wert des Jahresbeginns konnte im zweiten Quartal mit 153.200 Quadratmetern leicht übertroffen werden. Nur für die starken Ergebnisse der Vorjahre reicht es noch nicht ganz, so wurde der Fünfjahresschnitt um acht Prozent und das zehnjährige Äquivalent um 15 Prozent verfehlt. „Die Dynamik auf dem Münchener Bürovermietungsmarkt steigt von Quartal zu Quartal, deshalb ist er auf dem besten Wege, wieder zur gewohnten Stärke zurückzukehren“, sagt Dr. Markus Trost, Niederlassungsleiter JLL München. „Im laufenden Jahr wurden nur wenige und vergleichsweise kleine Großabschlüsse getätigt. Umso spannender ist, dass auch ohne diese Transaktionen die Erwartungen übertroffen wurden.“

Der Büroinvestmentmarkt in Deutschland tritt weiterhin auf der Stelle: Cushman & Wakefield zählten für das erste Halbjahr 2024 ein Transaktionsvolumen in Höhe von 2,34 Milliarden Euro. Im Vergleich zum ersten Halbjahr 2023 ist der Umsatz damit nahezu unverändert. Nichtsdestotrotz bedeutet das Ergebnis das niedrigste Halbjahresvolumen der vergangenen zehn Jahre.

Hotel: Beschleunigung des Transaktionsgeschehens

Im ersten Halbjahr 2024 wurde ein Investmentvolumen von 545 Millionen Euro mit Hotel-Transaktionen registriert. Damit wurde der langjährige Durchschnitt zwar einmal mehr deutlich verfehlt (-58 Prozent), allerdings steht gegenüber dem schwachen Vorjahresresultat ein Plus von 40 Prozent zu Buche. Dies ergibt die Analyse von BNP Paribas Real Estate. „Der insgesamt positive Trend hin zu einer weiteren Marktbelebung und einer Beschleunigung des Transaktionsgeschehens wird im direkten Quartalsvergleich durch einen Anstieg des Investmentvolumens um knapp ein Drittel sowie einer Verdopplung der Transaktionszahl auf rund 20 im zweiten Quartal unterstrichen“, erklärt Alexander Trobitz, Geschäftsführer und Head of Hotel Services der BNP Paribas Real Estate GmbH. „Dennoch bewegt sich das Investmentvolumen fortlaufend auf einem wesentlich niedrigeren Niveau als noch in den Vorjahren, wofür unter anderem das in der Breite gesunkene Kaufpreisniveau wie auch die zuletzt rückläufigen Fertigstellungszahlen im Hotelneubausegment verantwortlich zeichnen.“

Der Marktanteil von Projektentwicklungen notiert dann auch auf unterdurchschnittlichem Niveau im niedrigen einstelligen Prozentbereich. Der Marktanteil ausländischer Investoren ist zum Halbjahr auf einem überdurchschnittlichen Niveau von 54 Prozent und im Vorjahresvergleich hat sich das Investmentvolumen mit jetzt knapp 300 Millionen Euro mehr als verdoppelt. Darunter befinden sich Ankäufe wie das Hotel de Rome in Berlin, aber auch Portfoliotransaktionen und Investments in kleinere Häuser. Anders als im ersten Quartal wurden im zweiten erstmals wieder Paketverkäufe registriert.

Hotel: Anteil A-Standorte bislang unterdurchschnittlich

Berlin zeichnet im ersten Halbjahr für fast ein Drittel (29 Prozent) des Hotel-Investmentvolumens verantwortlich. Dieser überdurchschnittlich hohe Marktanteil der Bundeshauptstadt geht zu großen Teilen auf den Verkauf des Berliner Luxushotels Hotel de Rome zurück. Wie auch zu Beginn des Jahres 2023 ist das Transaktionsvolumen in den übrigen A-Standorten noch sehr niedrig, sodass sich ihr Marktanteil trotz der Berliner Großtransaktion auf 47 Prozent beläuft.

Bis dato ist eine relativ gleichmäßige Verteilung des Investmentvolumens auf die Größenklassen zu beobachten. Neben besagter Großtransaktion über 100 Millionen Euro, ist das volumenstärkste Segment die Größenklasse zwischen 50 und 100 Millionen. Wie schon in den beiden vergangenen Jahren liegt das durchschnittliche Volumen je Deal jedoch unverändert deutlich unter 20 Millionen, was bezeichnend für den seit der Coronapandemie kleinteiligeren Markt ist.

Für den deutschen Hotel-Investmentmarkt musste im ersten Halbjahr zwar erneut ein unterdurchschnittliches Investmentvolumen registriert werden, allerdings ist die Taktung der Vertragsabschlüsse nun enger und ihre Anzahl wesentlich gestiegen. Insgesamt verdichten sich die Zeichen, die auf ein sukzessives Anziehen der Investmenttätigkeit hindeuten. Dies gilt für die Entwicklung des Nutzermarktes, von Hotel-Investmentprodukt aber auch des Zins- und Finanzierungsumfelds.

Handelsimmobilien: Höchster Umsatz im Gewerbeinvestment

Handelsimmobilien haben im ersten Halbjahr 2024 mit einem Anteil von 31 Prozent am Gewerbeinvestmentvolumen den höchsten Umsatz erzielt. Doch der Spitzenplatz und das Transaktionsvolumen von 3,3 Milliarden Euro könnten eine größere Dynamik suggerieren, als tatsächlich vorhanden ist. Zu dieser Erkenntnis kommt Savills. So ist der hohe Anteil vom Gewerbevolumen auf die Schwäche anderer Nutzungsarten wie Büro zurückzuführen und das Transaktionsvolumen wird von einigen wenigen Deals getragen. Beispiele dafür sind der Verkauf des KaDeWe von Signa an die Central Group, der Verkauf der Fünf Höfe und eines weiteren Geschäftshauses in der Maximiliansstraße in München sowie die Anteilsübernahme von RFR an sieben Galeria-Immobilien von Signa, die bisher im Joint Venture gehalten wurden. Allein die beiden erstgenannten Transaktionen machten mehr als die Hälfte des gesamten Umsatzvolumens aus. Peter Hablizel, Director Investment bei Savills Germany, ordnet ein: „Gemessen an der Anzahl abgeschlossener Transaktionen blicken wir auf ein vergleichsweise schwaches Halbjahr zurück. Tatsächlich war es das schwächste seit Beginn der Zinswende. Es zeigt aber auch, dass Einzelhandel neben Logistik derzeit das einzige Segment am Markt ist, das für Transaktionen in dreistelliger Millionenhöhe liquide ist“, und ergänzt: „Ein Grund für die geringe Transaktionsanzahl ist auch das geringe Angebot. Das scheint sich immerhin gerade zu ändern, denn es finden wieder mehr Verkaufsvorbereitungen statt. Wir beobachten, dass es mehr Eigentümer gibt, die aufgrund der stabileren Renditen wieder verkaufsbereit sind und solche, die umschichten, um ihre Immobilienquote zu senken. Dies ist nahezu über alle Segmente hinweg der Fall.“

Öffentliche Hand ist Warenhaus-Käuferin Nummer eins

Angesichts des Verkaufs des KaDeWe und mehrerer Galeria-Häuser überrascht es kaum, dass Kauf- und Warenhäuser im bisherigen Jahresverlauf mit einem Transaktionsvolumen von 1,3 Milliarden Euro das umsatzstärkste Segment am Handelsimmobilienmarkt bildeten. Womöglich dürften einige der zuletzt gehandelten Kauf- und Warenhäuser ein letztes Mal als solche am Investmentmarkt gehandelt worden sein. Denn von den insgesamt achtzehn verkauften Objekten (exklusive Portfolios) der letzten eineinhalb Jahre war bereits bei elf eine Umnutzung geplant. Bemerkenswert ist, dass über 70 Prozent dieser Objekte von der öffentlichen Hand erworben wurden. Rebecca Hummel, Senior Consultant Research bei Savills Germany, erläutert: „Dass viele ausgediente Warenhäuser von der öffentlichen Hand erworben werden und nicht von privaten Investoren, zeigt auch, wie schwierig es ist, diese Objekte wirtschaftlich tragfähig umzunutzen“, und führt weiter aus: „Auch abseits der Warenhäuser gibt es genug Repositionierungsbedarf in den Einkaufslagen. Ob sich mehr private Investoren an diese Objekte wagen, bleibt abzuwarten.“

Gesundheitsimmobilien: Transaktionsvolumen verharrt auf äußerst niedrigem Niveau

Cushman & Wakefield verzeichnete am deutschen Gesundheitsimmobilienmarkt im zweiten Quartal 2024 Umsätze von über 120 Millionen Euro. Damit lag das Transaktionsvolumen im ersten Halbjahr 2024 deutlich unter dem der vorherigen Jahre. Das zweite Quartal 2024 war das umsatzschwächste der vergangenen fünf Jahre. Mit etwa 54 Millionen Euro Transaktionsvolumen generierte das Segment Pflegeheime den Hauptanteil des Gesamttransaktionsvolumens, dicht gefolgt vom Segment Betreutes Wohnen mit etwa 38 Millionen Euro. Die Segmente Ambulante Medizinische Versorgung und Stationäre Medizinische Versorgung trugen jeweils nur einen geringfügigen Teil bei.

Pflegeheime: Spitzenrenditen bleiben stabil

Die Spitzenrendite für Pflegeheime in Deutschland lag unverändert bei 5,10 Prozent. Auch bei Seniorenresidenzen für Betreutes Wohnen gab es keine Bewegung und der Wert betrug wie im Vorquartal 4,50 Prozent. Die Spitzenrendite für Ambulante Medizinische Versorgungseinrichtungen (MVZ) notiert bei 4,75 Prozent und für Stationäre Medizinische Versorgungseinrichtungen (Kliniken) bei 5,75.

Betreibermarkt weiterhin geprägt durch Übernahmen

Im Betreibermarkt für Stationäre Gesundheitseinrichtungen sowie Ambulante Pflegedienstleister gibt es nach wie vor Bewegung. Einige Standorte größerer Pflegeheimbetreiber, die im vergangenen Jahr in die Insolvenz gerutscht sind, beispielsweise Hansa Gruppe, Novent Holding oder Curata Care, sind durch regionale Champions, Family Offices oder andere Mitbewerber übernommen worden und werden unter neuer Regie weitergeführt. Dabei zeigt sich eine Stabilisierung der operativen Betriebe durch professionelle Betreiber.

Industrie & Logistik: Core-Plus-Transaktionen und internationale Investoren prägen Transaktionsgeschehen

Der deutsche Industrie- und Logistikimmobilienmarkt schloss laut Colliers die erste Jahreshälfte mit einem Transaktionsvolumen von rund 3,2 Milliarden Euro ab. Im Vergleich zum unterdurchschnittlichen Vorjahresergebnis wurden rund 63 Prozent mehr in Industrie- und Logistikimmobilien investiert. Dies ist insgesamt ein positives Ergebnis und bestätigt die Belebung des Marktes. Im langjährigen Vergleich liegt das Ergebnis damit im Zehnjahresdurchschnitt. Dank eines starken ersten Quartals ist der Bereich Logistik mit 28 Prozent Marktanteil weiterhin der umsatzstärkste Nutzungstyp innerhalb des gewerblichen Immobilienmarktes. Nicolas Roy, Head of Industrial & Logistics Germany bei Colliers: „Die lang erwartete Zinssenkung, die im Juni stattgefunden hat, war bereits eingepreist und hat keine direkten Auswirkungen auf die Märkte, außer, dass die erwartete Trendumkehr zumindest bestätigt wurde. Abseits der abgeschlossenen Transaktionen beobachten wir auch allgemein eine stärkere Dynamik am Markt. Der Bedarf an Beratungen auf der Käuferseite hat zugenommen und die angefragten Kaufpreiseinschätzungen für Eigentümer ziehen an.“

Das zweite Quartal fiel im Vergleich zu den ersten drei Monaten des Jahres schwächer aus. Dies lag vor allem am Mangel an Portfoliotransaktionen. Erwähnenswert ist hier der jüngste Portfoliokauf von P3, die zwölf Logistikimmobilien der VIB Vermögen AG erworben haben. Vor allem internationale Investoren zeigten sich seit Jahresbeginn aktiv. Während die zweite Jahreshälfte 2023 von nationalen Geldern geprägt war, entfiel zum Ende der ersten Jahreshälfte der Anteil internationaler Investoren auf solide 56 Prozent. Insgesamt fand die Mehrheit der Investitionen im Core-Plus-Bereich statt, die für rund 44 Prozent des Transaktionsvolumens verantwortlich waren. „Das erste Halbjahr war geprägt von einem deutlichen Rückgang der Core-Transaktionen, während das Transaktionsvolumen im Core-Plus-Bereich nahezu identisch zum zweiten Halbjahr des letzten Jahres blieb. Die Käuferambitionen im Value-Add-Bereich wurden durch einen Mangel an passenden Investmentprodukten gebremst, die Anzahl der Kaufangebote jedoch zeigt, dass dieses Segment besonders aktiv ist“, so Nicolas Roy. Insgesamt entfielen auf die TOP-8-Standorte rund 35 Prozent des Transaktionsvolumens.

Bruttospitzenrendite bleibt für Core-Logistikimmobilien bei 4,75 Prozent

Die Bruttospitzenrendite bleibt für Core-Logistikimmobilien mit einer Fläche von mehr als 3.000 Quadratmetern auch Ende des zweiten Quartals bei 4,75 Prozent. „Wir beobachten weiterhin, dass für erstklassige Objekte konstante Faktoren zwischen 20- und 22-fach erzielt werden können, wobei die Tiefe des Marktes hier begrenzt ist. Aufgrund des dynamischen Core-Plus-Marktes rechnen wir bis Ende des Jahres mit einem Transaktionsvolumen von sieben Milliarden Euro.“