Zur ersten Ausgabe der 5 %-Studie von bulwiengesa im Jahr 2015 galten 3,5 Prozent Rendite für eine Core-Büro-Bestandsimmobilie in den A-Märkten als Marktstandard (2021 waren es sogar nur 2,1 Prozent) – nun ist der Ruf des deutsche Immobilienmarktes als sicherer Anlagehafen drastisch ins Wanken gekommen.

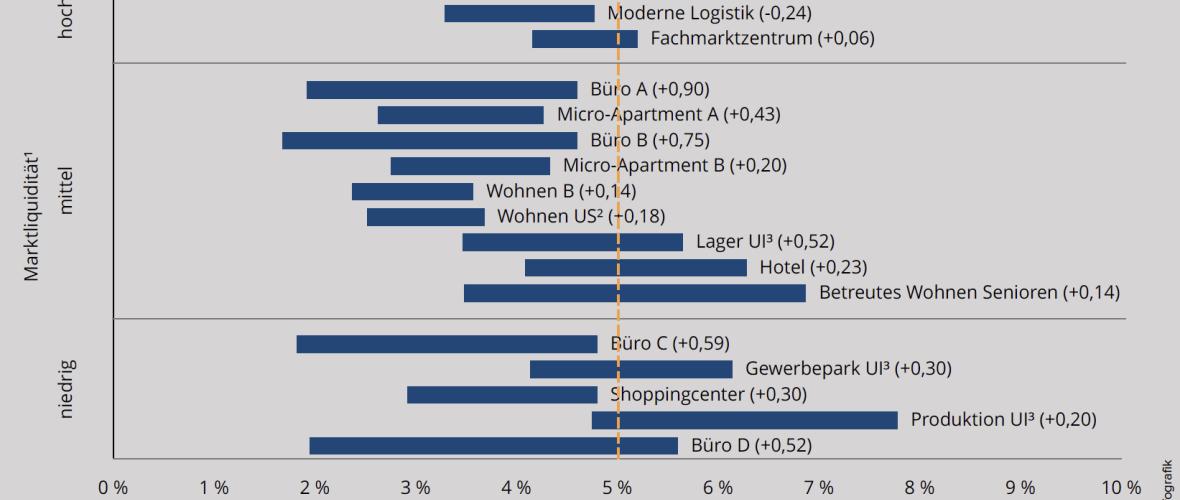

Die 5 %-Studie der bulwiengesa AG ermittelt die wahrscheinliche interne Verzinsung (IRR) einer Investition bei einer angenommenen Haltedauer von zehn Jahren. Damit können jährliche Renditen für Investitionen berechnet und die Ertragsaussichten verschiedener Assetklassen gegenübergestellt werden. Core-Immobilien sind Immobilien mit einer stabilen Vermietungssituation und nachhaltigen Lageparametern.

Sven Carstensen, Vorstand bulwiengesa AG: „Die Zinswende hat einen fundamentalen Wandel bei den Renditeansprüchen mit sich gebracht – fünf Prozent scheinen auch für Core-Produkte nicht mehr illusorisch. Einige Akteure haben durch diesen Paradigmenwechsel deutliche Blessuren davongetragen; positiv ist jedoch, dass bei Immobilien wieder eine nachhaltige Cash-Flow-Perspektive in den Mittelpunkt gestellt wird. Der Markt ist so spannend wie lange nicht mehr.“ Das gewerbliche Transaktionsvolumen verharrt im ersten Halbjahr mit etwa zwölf Milliarden Euro auf einem weiterhin sehr niedrigen Niveau. Für das Gesamtjahr werden im besten Fall 30 Milliarden Euro erwartet. Dies wäre ein leichter Anstieg von rund 20 Prozent gegenüber dem schwächeren Vorjahr – und dennoch weit unter dem langjährigen Mittel.

Wohnimmobilien sind zunehmend wieder eine rentierliche Anlage

Der Markt für Wohnimmobilien zeichnet aus Sicht der Investoren weiterhin ein sehr ambivalentes Bild. Der Neubaumarkt wird nach wie vor von den vergangenen und auch neuen Insolvenzen in Kombination mit Projektverschiebungen geprägt. Die Verlagerung eines großen Teils der Nachfrage vom Kauf- auf den Mietmarkt verschärft die Situation zusätzlich. Auch die energetische Anpassung der Bestände bleibt herausfordernd, sodass sich die Preise weiter ausdifferenzieren werden. Das

Transaktionsgeschehen am Wohnimmobilienmarkt kam in den letzten Jahren aufgrund der Entwicklung des Zinsniveaus nahezu zum Erliegen. Jedoch sprechen die Annahmen der Prognosen dafür, dass die Talsohle erreicht ist: Eine stabile Inflation sowie ein weiterer Rückgang der Zinsen können dem Markt wieder Leben einhauchen, insbesondere dann, wenn sich dadurch die Finanzierungsbedingungen wieder verbessern. Klaus Beine, Partner ADVANT Beiten, Rechtsanwalt und Notar, Leiter der Branchengruppe Real Estate: „Offenbar nimmt die große Unsicherheit der vergangenen Jahre ab, der Ausblick auf sinkende

Zinsen stabilisiert den Markt. Investoren scheinen wieder Vertrauen in die langfristige Wertsteigerung von Immobilien zu gewinnen. Konsolidiert sich diese Entwicklung, ist die breite Korrektur am deutschen Wohnimmobilien-Markt – ausgelöst durch teils dramatische Veränderungen bei Baukosten und Zinsen, am Energiemarkt und in den Lieferketten sowie durch politische Krisen und kriegerische Auseinandersetzungen – nach rund zwei Jahren beendet.“

Gegenüber dem Vorjahr konnten die Renditen in den Beständen der A-Märkte deutlich zulegen. Hier ist eine IRR von 2,9 Prozent zu erzielen, im Vorjahr waren es noch 2,44. Die Spanne für Core-Immobilien reicht von 2,1 bis 3,4 Prozent. In den B-Märkten und Universitätsstädten liegt das Renditeniveau rund zehn beziehungsweise 20 Basispunkte höher. Die Ankaufsrenditen sind hier grundsätzlich geringer, etwaige energetische Sanierungen schlagen aufgrund des geringeren Mietniveaus deutlich zu Buche.

Büromärkte: Renditen in Städtekategorien gleichen sich an

Sven Carstensen: „Die deutschen Büromärkte bewegen sich weiterhin in einem sehr herausfordernden Marktumfeld. Die konjunkturelle Erholung bleibt bislang aus, viele Unternehmen stellen ihre Wachstums- und Investitionsentscheidungen weiterhin zurück. Die Unsicherheit über die weitere Preisentwicklung und die Rahmenbedingungen auf den Kapitalmärkten zeigt sich in nach wie vor steigenden Nettoanfangsrenditen – im Durchschnitt der A-Städte liegt diese derzeit bei 4,5 Prozent.“ Trotz der Senkung des Leitzinses im Juni 2024 um 0,25 Prozentpunkte verharrt der Investmentmarkt im ersten Halbjahr auf einem niedrigen Niveau. Die Fragezeichen bezüglich der zukünftigen Nachfrage nach Büroflächen und des Investitionsbedarfes bei Beständen aufgrund des gestiegenen energetischen Sanierungsbedarfes bleiben bestehen. Sie rutschen daher in der Einordnung der Marktliquidität

weiter nach unten.

Die Renditen steigen im Vergleich zum Vorjahr deutlich an: in den A-Märkten um rund 90 Basispunkte auf 4,1 Prozent, wobei bis zu 4,7 im Core-Bereich zu erzielen sind. Die B- und D-Märkte folgen mit 4,6 bis 5,6 Prozent (jeweils Basiswerte). Sven Carstensen: „Der Renditeabstand zwischen den Städtekategorien hat abgenommen. Der Grund dafür ist der Investitionsbedarf für Bestandsgebäude – in kleineren Märkten drücken diese Kosten bei zugleich geringerem Mietniveau stärker auf die jährliche Verzinsung.“

Einzelhandel: Lebensmittel weiterhin Stabilisator

Im Jahr 2023 erreichte der Einzelhandelsumsatz in Deutschland mit 649 Milliarden Euro einen Rekordwert, was einem nominalen Wachstum von 2,9 Prozent entspricht. Dennoch führte die hohe Inflationsrate von sechs Prozent zu einem realen Umsatzrückgang von 3,4 Prozent, dem größten seit der Jahrtausendwende. Spannend ist und bleibt in den kommenden Jahren die Entwicklung der Innenstädte. Die Städte verlieren massiv an Handelsbetrieben, ganze Einkaufslagen verschieben sich oder werden aufgegeben. Die großen Filialisten optimieren ihr Filialnetz und konzentrieren sich auf die guten Standorte. Gleichzeitig erfolgt ein Überdenken der Flächenanforderungen. Der Druck auf die Mieten wächst. Shoppingcenter im Bestand sind weiterhin auf dem Investmentmarkt so gut wie nicht präsent, sie werden in der Regel nur als Repositionierungsprojekte, oft mit einer Multi-Use-Perspektive,

gehandelt; reine Bestandsobjekte sind am Transaktionsmarkt quasi nicht präsent. Anders verhält es sich bei Lebensmittelmärkten, die als (oft kleinteilige) Investments eine hohe Nachfrage generieren.

Fachmarktzentren mit einem ausgeprägten Angebot im periodischen Bedarf werden ebenfalls positiver bewertet. Jedoch kann vor allem bei größeren Objekten mit einer breiten Mieterstruktur Repositionierungsbedarf bestehen. Der Basiswert der erzielbaren IRR liegt hier bei 4,3 Prozent – im Core-Bereich sind bis zu 5,2 erreichbar.

Hotelimmobilien als Anlagealternative zu herkömmlichen Assetklassen

Im Hotelinvestmentmarkt zeigt sich eine Erholung, insbesondere durch einen starken Abschluss im vierten Quartal 2023, der zu einem Transaktionsvolumen von rund 1,4 Milliarden Euro führte. Für 2024 wird eine weitere Erholung des Marktes erwartet, unterstützt durch Großereignisse wie die Fußball-Europameisterschaft und die Belebung des Messegeschäftes. Hotels, die in Nachhaltigkeit und innovative Konzepte investieren, könnten sich in diesem Umfeld Wettbewerbsvorteile verschaffen.

Grundsätzlich bleibt die wirtschaftliche Situation angespannt, was zu einem Rückgang im Neubauvolumen und einer Verschiebung hin zu einem Mietermarkt führen könnte. Das bereits in der letzten Studie aufgezeigte positive Bild bei den Ertragsperspektiven von Hotelimmobilien setzt sich 2024 fort. Die Auslastungszahlen und Zimmerpreise sind weiter gestiegen. Bei einem wieder anziehenden Investmentmarkt werden Hotels aller Voraussicht nach wieder als Alternativen zu den herkömmlichen gewerblichen Assetklassen an Bedeutung gewinnen. Die Basiswerte liegen hier bei von 4,6 bis 5,0 Prozent bei Zwei- bis Vier-Sterne-Hotels.

Logistikimmobilien: Erzielbare Renditen korrigieren leicht nach unten

Die Nachfrage nach sehr guten Logistikimmobilien bleibt weiterhin auf einem hohen Niveau, wodurch die Mietpreise weiter steigen. Die Objektqualität wird, auch aus ESG-Gesichtspunkten, zunehmend zum treibenden Faktor. Die Mieterwartungen für Logistikimmobilien sind in den jüngsten Prognosen von bulwiengesa zwar positiv, es zeichnet sich jedoch eine geringere Dynamik ab, als im vergangenen Jahr angenommen. Diese geringeren Steigerungsraten führen somit in diesem Jahr auch zu einer leicht sinkenden IRR. Der Basiswert liegt bei 4,4, die erzielbare Spanne im Core-Bereich bei 3,3 bis 4,8 Prozent und somit in etwa auf Vorjahresniveau.

Betreutes Wohnen für Senioren im Fokus institutioneller Anleger

Mit etwa 366.000 Wohneinheiten stehen lediglich knapp drei Prozent der Haushalte über 65 Jahren oder älter eine segmentspezifische Wohnung im Seniorenwohnen zur Verfügung, deren Verteilung sich zudem regional stark unterscheidet. Das Marktpotenzial ist enorm. Die steigende Nachfrage spiegelt sich auch im Investmentmarkt wider. Trotz eines dominierenden Anteils an Transaktionen im Bereich der stationären Pflegeeinrichtungen wächst das Interesse am Seniorenwohnen, das inzwischen 28 Prozent des Transaktionsvolumens ausmacht. Hauptinvestoren sind offene Immobilienfonds und Spezialfonds.

Zukünftig ist es notwendig, das Angebot sowohl quantitativ als auch qualitativ zu erweitern, um der hohen Nachfrage gerecht zu werden. Die zentrale Herausforderung wird es sein, ein bedürfnisorientiertes und bezahlbares Angebot für alle Einkommensgruppen zu schaffen, um den steigenden Bedarf zu decken und eine differenzierte Produktpalette für eine breite Zielgruppe anzubieten. Seniorenwohnen wird daher auch weiterhin im Fokus institutioneller Anleger stehen.

Der Basiswert liegt bei 4,34, die erzielbare Spanne im Core-Bereich bei 3,5 bis 6,9 Prozent und somit in etwa auf Vorjahresniveau.